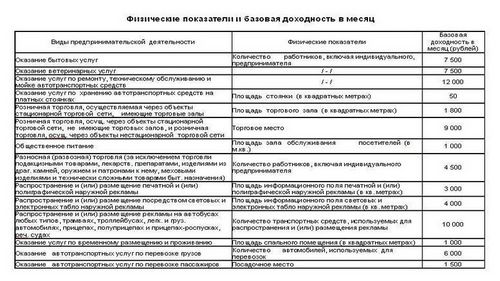

Базовая доходность ЕНВД и физические показатели

Специальный режим налогообложения в виде единого налога на вменённый доход применяется для снижения финансовой нагрузки на бизнес. Его применение актуально для небольших организаций, занимающихся законодательно установленными видами деятельности.

Кто может осуществлять деятельность по специальному режиму налогообложения

ЕНВД может успешно применяться бизнес-структурами, ведущими свою деятельность в направлениях, перечень которых определяется региональными актами.

Виды деятельности, осуществляя которые можно пользоваться ЕНВД

Не могут использовать специальный налоговый режим субъекты предпринимательства:

- деятельность которых ведётся в сфере услуг, связанной с организацией общественного питания в государственных заведениях;

- имеющие более ста наёмных работников;

- осуществляющие свою деятельность с привлечением сторонних организаций на правах долевого участия;

- относящиеся к категории крупных налогоплательщиков;

- получающие прибыль с передачи в аренду объектов автозаправочных станций.

Смена системы налогообложения

Для того чтобы сменить режим налогообложения нужны соответствующие основания, которыми могут быть:

- прекращение деятельности, облагаемое единым налогом;

- нарушений законодательных норм, касающихся своевременной подачи отчётности и переводов обязательных платежей;

- отмена системы налогообложения уполномоченными органами непосредственно для типа деятельности, которое является профильным для организации.

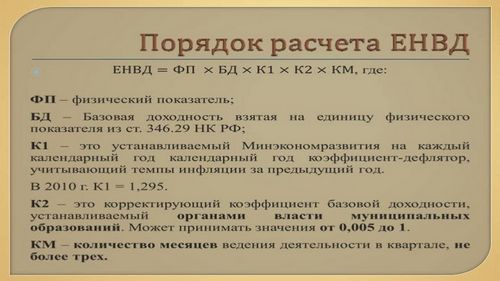

Как рассчитать ЕНВД

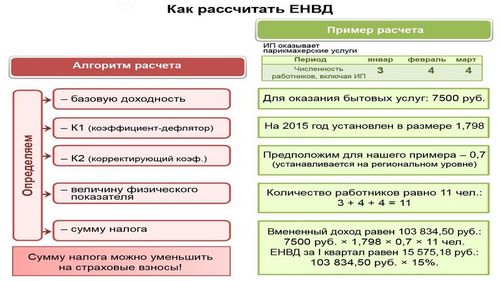

Расчёт базовой доходности для ЕНВД осуществляется по формуле, представленной произведением величин:

- базовой доходности;

- физического показателя;

- коэффициентов;

- законодательно установленной пятнадцатипроцентной ставки.

Формула расчёта величины налога

Из составляющих расчёта видно основное преимущество налогового режима, которое заключается в постоянстве размера налога, на величину которого не влияет полученный доход субъекта предпринимательства.

Если субъект предпринимательства осуществляет деятельность в нескольких направлениях, которые соответствуют требованиям налогового режима, то налог рассчитывается и оплачивается отдельно по каждому виду активности.

Оплата ЕНВД руководителем бизнеса не освобождает его от внесения в бюджет других обязательных платежей. Исключением являются налог на имущество, на прибыль и НДС. Начисленный налог может быть уменьшен за счёт страховых взносов.

Параметры, применяемые в расчёте величины налога

Все параметры, применяемые в расчётах размера налога являются табличными значениями, которые определяются Налоговым Кодексом Российской Федерации или нормативными актами, утверждёнными региональными властями.

Что такое базовая доходность при ЕНВД

Базовая доходность — это критерий, являющийся основой расчётных операций по определению величины налога. Его значение интерпретируется к единице физического показателя в денежном измерении критерия прибыли, которую субъект предпринимательской деятельности может получить, реализуя собственные бизнес — идеи при определённых обстоятельствах.

Базовая доходность при расчёте ЕНВД определяется нормативно-правовыми актами в зависимости от направления деятельности. Она определяет условную месячную прибыль. При расчёте величины налога критерий остаётся неизменным.

Физический показатель

Физический показатель определяет общую характеристику предмета предпринимательской активности. На протяжении налогового периода, он может быть изменён. Основными его критериями являются:

- количество наёмных работников;

- наличие транспортных средств;

- площадь помещения;

- характеристики торгового места;

- объём выпускаемой продукции.

Корректирующие коэффициенты

При расчёте величины налога учитываются два коэффициента, размер которых устанавливается ежегодно на законодательном уровне:

- Дефлятор, учитывающий инфляционные изменения. Его величина устанавливается в конце года в соответствии с индикационными критериями относительно цен, сформированных на товары и услуги потребительского характера.

- Местный коэффициент, устанавливаемый региональными органами по каждому виду деятельности, учитывая её сезонность, региональные особенности, уровень востребованность в товаре или услуге.

Как определить значение параметров для проведения расчёта налога

Базовая доходность ЕНВД и физические показатели предприятие должно определять самостоятельно. Для этого необходимо:

- Ознакомиться с порядком проведения расчётных мероприятий, который отражён в Налоговом Кодексе Российской Федерации.

- Определить требуемый базовый параметр субъекта предпринимательской деятельности.

- Составить общую характеристику предпринимательской активности, включая её основные критерии.

- Проанализировать таблицу базовых параметров с учётом физических параметров, и выбрать подходящие значения.

- Если в расчётном периоде были произведены изменения физических показателей, то учитываются изменения в расчётах со следующего месяца.

- Определить общую величину параметра, просуммировав все его составляющие по физическим показателям.

Пример расчёта ЕНВД

Работая над вопросом о том, как определить базовую доходность при ЕНВД, следует учесть, что величина рассчитывается в соответствии с раздельным учётом, подразумевающем проведение идентичных расчётных мероприятий отдельно по каждому виду деятельности, особенно в ситуации, когда они облагаются налогом по разным схемам.