Стандартный налоговый вычет на ребенка

Всем известно, что с доходов населения забирается подоходный налог по ставке 13%. Некоторым категориям лиц государство предоставляет небольшие льготы, выраженные как налоговый вычет. Применение данных издержек позволяет экономить некоторую часть средств. Стандартный налоговый вычет на ребенка – это сумма, установленная законодательством РФ, которую ежемесячно исключают из зарплаты налогоплательщика и не взимают с нее НДФЛ.

Налоговый вычет на ребенка

Таким образом, физическому лицу делается частичный возврат средств, но чтобы этим воспользоваться он должен относиться к особой категории лиц. Претендовать на такой вид помощи имеют право приемные родители, опекуны, попечители, на обеспечении которых пребывает ребенок, не достигший определенного возраста, оговоренного законодательными актами. Последовательность предоставления помощи и ее размер выплат регламентируются статьей 218 Налогового кодекса РФ.

Исходя из пп. 4 п. 1 ст. 218 НК начать пользоваться льготой можно с месяца рождения (или усыновления) ребенка, главное, вовремя дать заявку по месту работы, если только заявитель трудоустроен официально. Подробное разъяснение права на послабление подоходного налога развернуто в письме Минфина России от 8 декабря 2011 года N 03-04-05/8-1014. Сделать вычет вправе лишь один представитель с родительской стороны и с одного рабочего места. То есть если человек работает по совместительству, оформить предоставляемую поддержку разрешено лишь у одного нанимателя.

Условия предоставления

Право применения стандартного налогового вычета ограничено рядом условий:

- Помощь распространяется на подростков не старше 18, когда ребенок инвалид или находится на очном обучении, являясь аспирантом, интерном, ординатором или курсантом, то срок предоставления льготы продлевается до 24 лет. В статье 218 НК этому посвящён абзац 12 пп. 4 п.1.

- Если человек трудится официально и облагается НДФЛ (ст. 210 НК).

- Ребенок считается иждивенцем налогоплательщика.

- Если оплата труда не превышает порог в 350 тысяч рублей.

Возврат удержанных средств

Размеры предоставляемых льгот

Что такое налоговый вычет на ребенка мы рассказали, теперь рассмотрим полагающиеся выплаты. Во время расчета во внимание берется число детей и их очередность рождения. Так:

- на первого и второго ребенка (код 114 и 115) – 1400 рублей;

- на каждого последующего (код 116) — 3 тыс. рублей;

- вычет, когда речь идет об инвалиде (код 117) – 6 тысяч рублей, если опекуны или приемные родители и 12 тыс. рублей, когда идут родители или усыновители.

С началом 2017 года стандартные вычеты на детей-инвалидов претерпели исправления, а вот другие «детские» положения не поменялись.

Когда у супругов, имеется общий ребенок и дети от предыдущего брака, то он считается как третий.

Двойной вычет

Помощь назначается налогооблагаемому труженику в двойном размере, если:

- Человек считается одним родителем (приемным), усыновителем, опекуном, попечителем, по причине того, что другой скончался, объявлен умершем или признан пропавшим. Когда супруги разошлись, живут в гражданском браке, один из них находится в заключении или лишен родительских прав, то это не является поводом считать, что родитель один.

- Когда один представитель с родительской стороны написал отказанную в пользу второго. Это актуально при том, что лица имеют вычет одинакового размера.

Существует и ряд исключений. Помощь не назначается, если супруга пребывает на декретном, или кто-то не трудоустроен, а также если числится в центре занятости.

Схема показывающая, когда и на каких условиях предоставляется вычет в двойном размере

Как оформить стандартный вычет на ребенка через работодателя

Наниматель имеет право запустить услугу с начала года, несмотря на то, когда было предъявлено прошение. Процесс проходит в два шага. Сбор бумаг для услуги и передача их в руки нанимателю.

Требуемые документы:

- заявление на имя руководителя;

- справку из вуза (для учащихся);

- свидетельство о браке;

- свидетельство о рождении/усыновлении ребенка;

- подтверждение инвалидности, если имеется;

Когда родитель идет один, то прикладываются:

- свидетельство о смерти супруга;

- паспорт, удостоверяющий, что нет нового брака.

Если налогоплательщик — опекун:

- договор о приёмной семье;

- решение об опеке.

Как получит вычет через налоговую службу

Когда за год льготы на ребенка не привелись в действие или были начислены в неполном мере, то их нужно забрать через ИФНС. Следует принести:

- декларацию 3-НДФЛ, ее необходимо заполнить преждевременно;

- справку 2-НДФЛ;

- копии ранее перечисленных документов.

Перечисленные документы требуется сдать в налоговую структуру. Заявка будет обработана в течение 3 месяцев. Когда проверка декларации 3-НДФЛ пройдет успешно в течение 10 дней заявителю предъявят письмо с решением. Когда результат положительный, нужно явиться в ИФНС и составить заявление на возврат НДФЛ с фиксацией банковского счета, для получения средств. Деньги должны поступить на карту обратившегося в течение месяца после написания заявления на возврат.

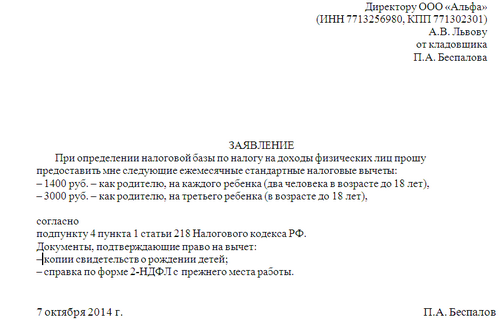

Образец заявления на стандартный вычет

Пример расчета стандартного вычета

Если вы хотите не знаете, как рассчитать налоговый вычет на ребенка, то вот вам пример. Схема расчета достаточно проста, поэтому произвести расчет можно самому. Рассмотрим ситуации: Физическое лицо имеет доход в 20 000 рублей, значит, сумма с вычетом налога будет 20 000*0,87=17 400.

Когда в семье один иждивенец, то формула для расчета такая: 20 000 (20 000–1 400)*0,13= 17 582, значит, надбавка 182 рубля в месяц (17 582–17 400).

Если на содержании два малыша, то: 20 000 (20 000–2 800)*0,13= 17 764 рубля (прибавка 364 рубля). Следовательно, если три ребенка:20 000 (20 000–5 800)*0,13= 18 154 рубля (итого возвращенный налог 754 рубля).