ИП не ведет деятельность какие налоги платить

В момент открытия своего бизнеса предприниматели регистрируются в налоговых органах и начинают перечислять государству налоги и взносы, определенные выбранной ими схемой налогообложения. У многих предпринимателей создается ситуация, когда необходимо по разнообразным причинам на длительное время остановить свою деятельность. Когда предприниматель не работает, то он не получает доходов. Отсюда возникают резонные вопросы: «ИП не ведет деятельность, какие налоги платить? Если у ИП нет дохода, нужно ли платить налоги? Даже в случае временного прекращения деятельности, то есть, если предприниматель планирует возобновить бизнес, допустим, на несколько месяцев или лет?»

Необходимость в перечислении налогов зависит от выбранной ИП системы налогообложения. В некоторых системах налогообложения отдельные виды налогов уплачивают даже при отсутствии деятельности. А вот подача налоговых деклараций в ИФНС обязательна, при любом варианте, ведётся деятельность или нет.

Решающими условиями по оплате налогов являются: фактор, по причине которого приостанавливается деятельность, и количество времени, отведенное на такой перерыв. В отдельных случаях перечислений можно избежать. В данной статье будут рассмотрены все виды платежей, проанализирована необходимость их уплаты государству: «Нужно ли платить налог, если ИП не ведет деятельность?»

Пенсионные платежи

Для всех ИП без исключения с любой системой налогообложения обязательными являются фиксированные платежи в пенсионный фонд РФ. Их ещё называют «платежами за себя». Законодательство устанавливает сумму таких платежей, которая ежегодно индексируется. Начинают их перечислять с момента, как ИП зарегистрировался, заканчивают после ликвидации ИП.

Размер платежей в ПФ одинаков для любого предпринимателя. Вид деятельности и перерывы с ней связанные также не влияют на данные платежи. При временной остановке деятельности платёж всё равно нужно будет перечислять.

Размер взносов в пенсионный фонд для ИП имеет чёткую зависимость от величины их дохода за год. Такая сумма вычисляется исходя из МРОТ, установленного законодательством на начало текущего года, в 2017 году он равен 7500 рублей. На взносы в ПФ приходится 26% годовой суммы МРОТ. В 2017 году, если доход за год составит не более 300 тысяч рублей, то сумма пенсионного взноса будет равна 23 400 рублей. Если доход ИП за год преодолеет отметку в 300 тысяч рублей, то ещё уплачивается 1% от суммы превышения, но не свыше 163 800 рублей. Сроки оплаты взносов: по основному платежу — не позднее 31.12.2017, по дополнительному – до 01.04.2018.

Избежать перечисления пенсионных взносов полностью не получится. Но на время приостановления деятельности в ряде ниже перечисленных ситуаций это возможно. Такими вариантами являются:

- Служба по призыву. Подтверждением права на снятие обязанности от уплаты взносов выступают следующие документы: военный билет, где проставлены служебные отметки, справка из военного комиссариата, трудовая книжка, налоговые декларации, подтверждающие, что коммерческая деятельность отсутствует. Всё это предоставляется пенсионному инспектору в ПФ.

- Уход за ребенком до 1,5 лет. Ухаживать за ребёнком имеет право любой из родителей: либо мать, либо отец. Если в семье 2 и более ребёнка до 1,5 лет, то период отпуска по уходу за детьми продлевается до достижения каждым из них этого возраста. Подтверждающими документами могут послужить свидетельства о рождении детей, справки из ЖЭУ о составе семьи, справки из ФСС или органов социальной защиты, налоговые декларации, подтверждающие, что деятельность отсутствует.

- Уход за инвалидом 1 группы, ребенком-инвалидом или лицом, достигшим 80-летнего возраста. Пенсионному инспектору предоставляют следующие документы, освобождающие от уплаты взносов: справки об инвалидности, свидетельства о рождении лиц, за которыми осуществляется уход, справки из ЖЭУ о составе семьи и налоговые декларации, подтверждающие, что коммерческая деятельность отсутствует.

Кроме того, снимаются обязательства по оплате фиксированных пенсионных взносов для ИП, которые являются супругами военнослужащих, находящихся в местах, где нет возможности трудоустройства. А также освобождаются от подобных платежей длительностью до 5 лет супруги дипломатических сотрудников, которые проживают за границей.

Платежи в ФОМС

Согласно законодательству независимо от наличия ведения деятельности все ИП должны перечислять взносы в ФОМС. Данные взносы аналогично подлежат индексации ежегодно, их величина также имеет зависимость от размера МРОТ, установленного на начало текущего года. В 2017 году годовая сумма взносов в ФОМС составляет 5,1% МРОТ, это равно 4590 рублям. Заплатить их необходимо не позднее 31.12.2017, оплачивать можно ежемесячно или сразу одной суммой.

Исключения по оплате взносов в ФОМС составляют случаи, аналогичные с теми, которые перечислены для освобождения от уплаты пенсионных взносов.

Платежи при ОСНО

При выборе ИП общей системы налогообложения ОСНО в его обязанности входит уплата таких налогов, как НДС и НДФЛ. В период остановки деятельности эти налоги не подлежат оплате. Этому есть логическое объяснение. НДС уплачивается, когда ИП реализовывает свои товары (продукцию) либо услуги. Когда деятельности нет, то соответственно нет и продаж, НДС не начисляется и не перечисляется государству. НДФЛ является налогом на доходы, а если доходы отсутствуют в связи с бездеятельностью, то и налог перечислять нет необходимости.

Фактом, подтверждающим право на снятие обязательства от уплаты вышеуказанных налогов, является подача единой упрощенной декларации. Подается эта декларация 1 раз в году, которая включает все налоги ОСНО. Ранее подавались нулевые декларации отдельно по каждому налогу, теперь всё упростилось до одной декларации.

Платежи при УСНО

Когда ИП регистрирует бизнес, он может выбрать более выгодную для себя упрощенную систему налогообложения УСНО. Эта система даёт преимущества в снятии обязательств по оплате НДС и НДФЛ, налога на имущество, однако, вместе с тем предприниматель должен оплачивать единый налог. Он рассчитывается, опираясь на базу налогообложения, которую выбирает ИП: либо это доходы, либо разница между суммами доходов и расходов.

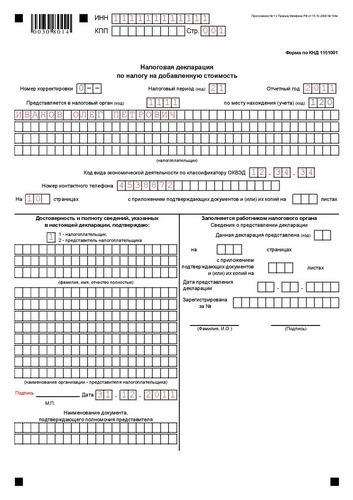

В период, когда ИП приостанавливает деятельность, он обязан 1 раз в год сдать в ИФНС нулевую декларацию по УСНО. Налог, естественно, не платится. Декларации можно подавать как по почте, так и электронным способом.

Платежи при ЕНВД

Существуют отдельные виды деятельности ИП, которые облагаются местным налогом — единым налогом на вменённый доход ЕНВД. Он вводится и утверждается региональными властями по определённым видам деятельности, вместе с тем учитывается не место регистрации ИП, а фактическое место осуществления деятельности. Если предприниматель зарегистрировал вид деятельности, облагающийся ЕНВД, то он обязан перечислять налог. Привилегией для ИП на ЕНВД является снятие обязательств по уплате НДФЛ.

Если деятельность приостановлена, ИП должен 1 раз в квартал сдавать нулевые декларации по ЕНВД. Но налог не уплачивается.

Имущественные налоги

По закону в обязанности ИП входит уплата налогов: земельного, транспортного, на имущество, если он владеет соответственно недвижимостью, землей и транспортными средствами. Такая обязанность вступает в силу с того момента, как имущество было приобретено, и даже не заканчивается на период прекращения деятельности.

Налоговые органы ежегодно начисляют налог на имущество физических лиц. Предприниматели, использующие специальный режим налогообложения, то есть УСНО, ЕНВД, освобождаются от оплаты этого налога, но только за имущество, предназначенное для ведения бизнеса. Исключением также является недвижимое имущество, которое облагается налогом по кадастровой стоимости. В регионах существует специальный перечень и ставки налога на такое имущество. Для ИП, применяющих ОСНО, нет никаких льгот по налогу на имущество физических лиц. Когда деятельность на время останавливается, налог будет рассчитываться снова. Оплачивать его нужно до 1 декабря года, следующего за отчётным, по квитанции-уведомлению, которое рассылает ИФНС.

Начисления по транспортному налогу производятся органами ИФНС. По нему нет никаких льгот и освобождений, кроме региональных льгот для ИП на ЕСХН. Таким образом, при любой схеме налогообложения и независимо от того, осуществляется ли деятельность, все ИП обязаны его уплачивать. Обязательства возникают с того момента, как транспортное средство было куплено, и заканчиваются уже после его продажи. Размер налога напрямую рассчитывается по мощности двигателя. Оплачивать транспортный налог необходимо до 1 октября года, следующего за отчётным.

Аналогично с транспортным ИП не имеют освобождений от уплаты земельного налога. Обязательства по нему возникают в любом случае, ведётся деятельность или нет. При сдаче в аренду земли либо прочего имущества коммерческая деятельность продолжается, поскольку сдача в аренду — это также деятельность. Начисляют земельный налог органы ИФНС и присылают уведомление, оплату по которому необходимо произвести до 1 декабря года, следующего за отчётным.

Таким образом, если ИП открыто, но деятельность не ведется, какие налоги платить, а какие нет, видно из вышеизложенного материала. Навряд ли удастся полностью избежать платежей. Необходимо оценить дальнейшее будущее своего бизнеса – возможно, разумнее закрыть его и ликвидировать ИП, если планов для возрождения дела не имеется.