Срок сдачи декларации по УСН

Упрощенная система налогообложения успешно применяется малым и средним бизнесом. Инструмент позволяет регулировать налоговую нагрузку и обеспечивает ее снижение за счет выгодных условий, актуальных для предпринимательства, не отличающегося большими масштабами денежного оборота. УСН облегчает взаимодействие с Налоговой Службой, выраженное во внедрении упрощенной формы подачи отчетности. Предпринимателей, осуществляющих деятельность «по упрощенке», обязали отчитываться только раз в году, по итогам прошедшего налогового периода, исчисляемого в годичном измерении.

Сроки подачи отчетности

Несмотря на явные преимущества системы налогообложения, небрежное отношение к некоторым ее элементам может стать причиной немаленьких штрафов. Чтобы снизить вероятность финансовых потерь, предприниматели должны владеть информацией о том, когда сдавать декларацию по УСН и в каких ситуациях сроки могут быть изменены?

Кто должен подавать отчетность

Декларация подается субъектами предпринимательской деятельности в статусе юридического лица или индивидуального предпринимателя, которые посчитали, что УСН является для них наиболее выгодной системой налогообложения.

При этом не важно, отчисляют они налоги с полной суммы полученных доходов или с учетом ее корректирования расходами. Отчет подается даже в ситуации бездеятельности фирмы, когда ее годовой доход находится на нулевой отметке.

Срок сдачи декларации по УСН

Сроки сдачи отчетности отличаются для субъектов хозяйственной деятельности с разными статусами. Юридическим лицам вменено в обязанность предоставление отчета на месяц раньше. Индивидуальным предпринимателям выделяется больше времени на подготовку документации. По итогам кварталов промежуточные декларации не подаются.

Для юридических лиц

Сроки подачи отчетности для юридических лиц

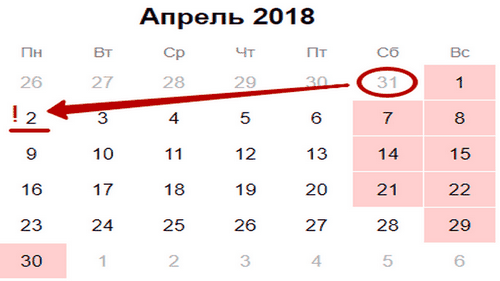

Законодательные нормы регламентируют обязательства юридических лиц отчитываться до конца марта. Если последний день является выходным, то он подлежит автоматическому переносу на первый рабочий день, следующий за ним.

Для ИП

Сроки подачи отчетности для ИП

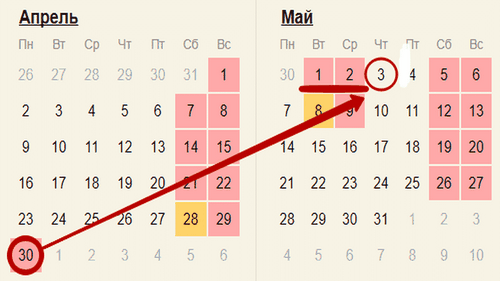

Индивидуальные предприниматели обязаны отчитаться до конца апреля. Следующим за последним регламентируемым днем подачи являются праздничные дни. Поэтому, если 30 апреля является выходным, то последний день переносится на первый рабочий после завершения выходных и праздников.

Особые сроки

В некоторых ситуациях закон не придерживается конкретных сроков отчетности. Ее можно подать в другое время, до 25 числа следующего месяца за месяцем или за кварталом, в которых было зафиксировано определенные событие. К ним относятся:

- прекращение деятельности, для которой актуальна УСН;

- утрата права использования упрощенной системы.

В каких ситуациях могут быть применены штрафные санкции и начислена пеня

Поданная декларация в Налоговую Службу подлежит финальной сверке. Уполномоченные специалисты сопоставляют данные, отображенные в отчете с количеством денежных средств, фактически перечисленных с расчетного счета предпринимателя в государственную казну. При совпадении параметров, к предпринимателю не могут быть предъявлены никакие претензии. При выявлении расхождений, представителей бизнеса ожидают неприятности, выраженные в начислении штрафных санкций. По завершении отчетного периода они могут быть усугублены не поданным отчетом.

Не соблюденный срок подачи декларации может стать причиной финансовых потерь, выраженный в начислении штрафов и пени. При учете произведенных расчетов по налогам, предпринимателю придется оплатить штраф в минимальном размере 1000 рублей. Согласно общим правилам, Налоговая Служба вправе взыскать 5—30 процентов от суммы налогов, не перечисленных в государственную казну. Отсчет времени начинается после истечения трехдневного срока с последней даты подачи отчета.

Неполучение отчетной информации на протяжении десяти дней с регламентированной последней даты подачи отчетности, является основанием для заморозки банковских счетов и для запрета проведения электронных платежей. После сдачи декларации, упрощенец получает доступ к своим финансовым активам на следующий операционный день.

Административные штрафы не применяются к ИП. Они накладываются только на руководителей бизнеса и его бухгалтера, ответственного за своевременность составления и подачи отчетности.