Технический овердрафт по дебетовой карте

Овердрафт на пластиковой карте приравнивается к кредитному продукту, у которого установлен денежный лимит. Клиенты банка часто не желают пользоваться такой услугой, поэтому оформляют дебетовые карты. К такой категории банковских продуктов относятся также зарплатные, пенсионные и социальные карты. Несмотря на отсутствие кредитного лимита, владельцы пластика часто сталкиваются с кредитной задолженностью, причина которых может быть им неясна. Почему она образуется, какие последствия могут ожидать банковского клиента и как их устранить?

Технический овердрафт

Что такое технический овердрафт по карте

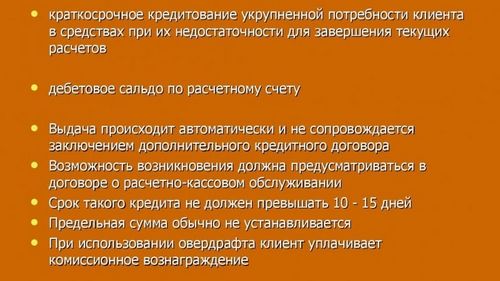

Различают предусмотренный и непредусмотренный овердрафт. Предусмотренная опция прописана в договоре на обслуживании банковского продукта. Она предусматривает подключение к дебетовой карте кредитного лимита, которым можно воспользоваться только после окончания собственных средств. Займ выдается под заранее оговоренный процент на определенный временной период. Для него характерен восстанавливаемый статус после его полного погашения.

Непредусмотренный овердрафт характерен для ситуаций, когда в договоре на обслуживание банковского продукта указано, что клиент имеет право совершения операций только в пределах суммы, находящейся на его карте. Превышение расходов может стать основанием для банковского учреждения для требования от своего клиента не только суммы сформировавшейся задолженности, но и начисленных на нее процентов.

Для многих пользователей пластиковых карт не понятен технический овердрафт. Что это за опция, и какие ее последствия? Простыми словами, она выражена в превышении расходов по платежам доступного остатка на карте. Величина излишне потраченных средств формирует задолженность, имеющую статус несанкционированной.

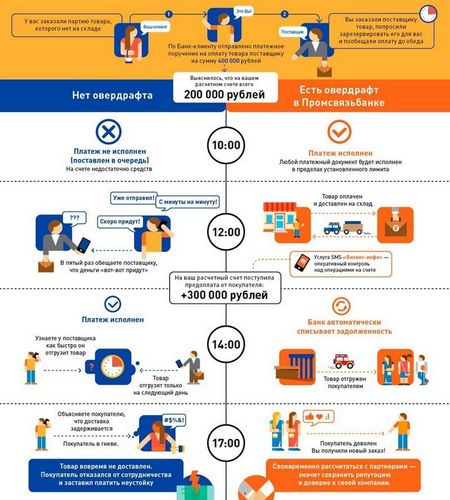

Принцип предусмотренной клиентом банковской опции

Образовавшийся долг приравнивается к выдаче банком кредита на сумму, соответствующую величине перерасхода по карте. Клиент приобретает статус заемщика, и к нему предъявляются соответствующие требования, сформированные образовавшимися финансовыми обязательствами.

Принцип образования технического овердрафта становится понятен на практических примерах. Они позволят избежать подобных ситуаций и не допустить несанкционированной процедуры.

Пример 1

Владелец дебетовой карты знает, что на ней 1000 рублей. Для их снятия он прибегает к услугам банкомата, не являющегося оборудованием банка, выпустившего пластиковый продукт. При запросе на снятие суммы, находящейся на балансе, высвечивается сообщение о том, что на счету недостаточно средств. Человек снижает сумму к выдаче до 990 рублей. За проведение операции обналичивания с него удерживается 1 процент от суммы снятия, что соответствует 9,90 рублей.

Она относится к категории комиссии банка, с банкомата которого произошло снятие. Однако, по условиям договора обслуживания клиента с финансовой организацией, выпустившей карту, снятие денег через чужой банкомат подразумевает удержание дополнительной комиссии в два процента от суммы снятия, но не менее 20 рублей. При совершении транзакции банк, являющийся владельцем банкомата, контролирует только те финансовые операции, которые проводятся моментально во время снятия денег. Он сразу же удерживает свою комиссию и не заботится о том, что на карте нет средства для списания дополнительной комиссии другим банком, интерес к которой у него отсутствует. Поскольку денег на карте больше нет, то на счету образуется минусовой остаток, соответствующий -19,90 рублей.

Пример 2

На карточном счету человека находится 100 рублей. В магазине он рассчитывает оплатить покупку на сумму 90 рублей. В процессе проведения транзакции произошел сбой в системе, в результате чего терминал уведомил кассира об ошибке. Вторая попытка оплаты прошла успешно, а после ее завершения было проведено повторное снятие денег по первой транзакции. Покупатель может вернуть ошибочно снятые деньги только после оформления и подачи заявления в банк о спорной транзакции. Неправильно снятая в магазине сумма будет возвращена на карточный счет, однако во время разбирательств на счету остается отрицательный баланс, а по карте будут начислены проценты, которые не будут компенсированы ее владельцу.

Причины

Технический овердрафт по дебетовой карте связан с особенностями платежных систем.

Для транзакций, совершаемых в режиме офлайн, характерна проводка средств без подтверждения банком статуса покупки. Причиной этого может стать продажи товара владельцу банковского продукта при недостаточном на нем количестве средств.

При осуществлении подряд нескольких платежных операций, на момент проведения последней транзакции, предыдущие могут иметь неподтвержденный статус. Он свидетельствует об отсутствии списания с карточного баланса суммы. Впоследствии, после обработки всех операций, при нахождении на карте ограниченного количества средств, может возникнуть их перерасход.

Основные положения овердрафта

На валютные операции оказывают влияние курсовые изменения при обмене денежных единиц, являющихся национальной валютой различных государств. Если предварительный расчет операции проводится по текущему курсу, а ее реализация осуществляется в соответствии с изменившимися параметрами, то при проведении перерасчетов на карте может возникнуть технический овердрафт.

Осуществление финансовой операции с помощью банковской карты часто сопровождается комиссионными отчислениями за оказанные услуги. Они могут быть сформированными по нескольким статьям. В момент осуществления транзакции часто учитываются не все виды комиссии. Их списание проводится спустя некоторое время после передачи банку информации о факте происшедшей транзакции, услуги за совершение которой должны быть оплачены клиентом. Финансовая операция является причиной превышения остатка по карте.

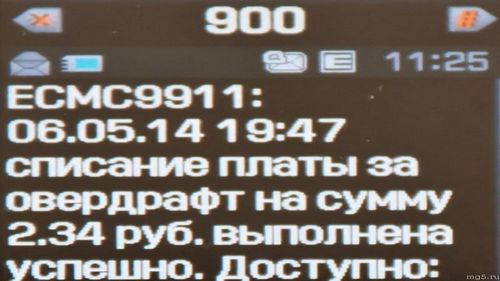

Двойное списание одной и той же суммы может быть проведено ввиду ошибок в автоматизированной системе. При ограниченном количестве денежных средств на карте, на ней сразу же произойдет перерасход. Ее владелец может узнать о применении к банковскому продукту несанкционированного овердрафта не сразу, что характерно для лиц, которые не активировали услуги информирования о транзакциях по СМС. В такой ситуации на излишне потраченные деньги будут начислены штрафные санкции, а клиент банка может так и не узнать причину события.

При двойном зачислении денег на карту ввиду сбоя в системе, клиент может потратить денежные средства, не отнесенные к категории личных. При обнаружении банком ошибки, будет проведена обратная транзакция по возврату средств. На счету клиента в такой ситуации будет минусовой баланс.

Можно ли оспорить

При оформлении договора о сотрудничестве с банковской организацией, в него обычно включается раздел, в котором предусмотрена возможность возникновения технического овердрафта. Он также содержится в правилах пользования банковскими картами. Если владелец пластикового продукта при его оформлении не подписывал документы, в которых регламентированы нюансы минусового баланса, а сотрудники банка не уведомляли его о рисках несанкционированного овердрафта под роспись, то ему все равно не удастся оспорить сформировавшийся за счет перерасхода долг и начисленную на его сумму проценты. Судебная практика имеет много подобных случаев, однако всегда решение в пользу банковского учреждения.

Права банка защищены Гражданским Кодексом РФ, определяющим обязательства его клиента вследствие необоснованного обогащения за счет средств финансового учреждения.

Владельцу карты придется вернуть долг с процентами, величина которых намного превышает параметры, характерные для стандартного кредитования, поскольку технический овердрафт считается для банковского заведения рискованной и нежелательной операцией.Чтобы избежать неприятностей, пользователю пластикового продукта рекомендуется постоянно контролировать средства и их количество на карточном счете. При минусовом балансе необходимо оперативно погасить задолженность, чтобы не переплачивать проценты и штрафные санкции за просрочку.

Ликвидация

Информирование через СМС о подключенной опции

Блокировка средств по причине технического овердрафта часто возникает по невнимательности владельца пластикового продукта, ввиду отсутствия постоянного мониторинга средств на балансовом счету. Перерасход по карте приравнивается к кредиту, оформленному на условиях повышенной ставки. Величина займа соответствует сумме минусового баланса. Ликвидация несанкционированного перерасхода средств происходит при пополнении карты на минимальную сумму в размере долга. Его погашение производится в автоматическом режиме. Пользователю для этого не нужно проводить дополнительных операций.

Чем опасен

Основная опасность технического овердрафта заключается в начисление процентов за сумму сформировавшейся задолженности. Их величина намного превышается параметры стандартного кредита, поэтому сумма долга с учетом начисления процентов и штрафных санкций, будет расти быстро.

Неприятной ситуацией является факт, что клиент чаще всего не владеет информацией о том, что его карта имеет минусовой баланс, которому придан статус займа. Он может узнать об этом только при пополнении счета, когда часть средства буде списана в фонд долга.

Как избежать неприятностей

Владельцы пластиковых карт должны иметь преставление о порядке их использования, а также о мерах безопасности при обращении с продуктом, которые помогут избежать финансовых потерь. Для минимизации вероятности возникновения несанкционированного овердрафта, необходимо:

- не снимать все средства с карты, формируя нулевой баланс;

- отказаться от повторной попытки транзакции в случае сбоя системы при оплате покупки или снятия средств в банкомате;

- подключить к карте опцию СМС-информирования;

- постоянно контролировать баланс карточного продукта.

Снимая средства с банковской карты, всегда нужно оставлять до 10 процентов от постоянно используемой суммы. Обнуление карты возможно только при ее закрытии. Если при оплате была зафиксирована ошибка, то не рекомендуется проводить повторную транзакцию. Следует подождать несколько дней, чтобы убедиться, что деньги остались на балансе.

Финансовые расчеты

Оплата пользования овердрафтом может обойтись владельцу карты в 50 процентов годовых.

Дополнительными расходами станут штрафные санкции за несвоевременно проведенный плановый платеж, а также пеня за временной период, начало которого определяется датой планируемого графиком банка платежа, а окончание – днем фактического пополнения карты на сумму, превышающую размер долга.

К примеру, Сбербанк установил плату за неразрешенный расход средств в размере 40 процентов от суммы займа. В банке Тинькофф определена фиксированная плата в размере 390 рублей, а в ВТБ 24 проценты начисляются за каждый день по 0,6 процентов от общей суммы.